南京国际租赁未成年申请退款客服电话

2024-11-10 12:19:26

南京国际租赁客服电话【点击查看客服电话】工作时间是:上午9:00-晚上21:00。处理还款,申请协商还款,人工客服流程,协商退款,提前还款各方面问题等相关问题

泛(fan)亚微透制定增募没有超1.37亿 2020年上市募2.85亿,公司,保荐,募集资金

中国经济网(wang)北京12月(yue)9日讯 泛(fan)亚微透(688386.SH)上周五(wu)(12月(yue)6日)晚间披露的以浅易程序向特定对象发行股票预案表现,公司本次以浅易程序向特定对象发行股票的募集资金总额没有凌驾13,680万元(含本数),扣除发行费(fei)用后的募集资金净额将用于投入(ru)CMD产品智能制造技改扩产项目。

本次发行对象为符合(he)中国证(zheng)监会规定的证(zheng)券投资基金管理公司、证(zheng)券公司、信任公司、财务公司、保险机构投资者(zhe)、合(he)格境外(wai)机构投资者(zhe)、人民币合(he)格境外(wai)机构投资者(zhe),以及符合(he)中国证(zheng)监会、上海证(zheng)券交易所规定的其(qi)他法(fa)人、自然人或者(zhe)其(qi)他合(he)法(fa)投资构造,发行对象没有凌驾35名(ming)(含35名(ming))。证(zheng)券投资基金管理公司、证(zheng)券公司、合(he)格境外(wai)机构投资者(zhe)、人民币合(he)格境外(wai)机构投资者(zhe)以其(qi)管理的二只以上产品认(ren)购的,视为一个发行对象;信任公司作(zuo)为发行对象的,只能以自有资金认(ren)购。

本次发行的定价基准日为发行期首日。发行价格为没有低于定价基准日前20个交易日公司股票交易均价的80%。最终本次发行价格将根据2023年年度股东大会的受权,由公司董事会依照相(xiang)关规定根据发行竞价效果与保荐机构(主(zhu)承销(xiao)商)协商确定。

本次以浅易程序向特定对象发行股票的发行数量(liang)依照募集资金总额除以发行价格确定,没有凌驾本次发行前公司总股本的30%,最终发行股票数量(liang)由股东大会受权董事会根据具体情况与本次发行的主(zhu)承销(xiao)商协商确定,对应(ying)募集资金金额没有凌驾人民币3亿元且没有凌驾公司近来一年末(mo)净资产的20%。

本次发行对象认(ren)购的股分自发行结束之日起6个月(yue)内没有得转让。法(fa)律法(fa)规、规范性文件对限售期另有规定的,依其(qi)规定。

本次发行还没有确定发行对象,因而无法(fa)确定发行对象与公司的关系,最终本次发行是否存在因关联方认(ren)购本次发行而构成关联交易的情形,将在发行结束后予以披露。

截至预案公告日,张云直接持(chi)有公司19,511,467股,持(chi)股比例为27.87%,其(qi)一致行动人邹东伟、李(li)建革分别(bie)持(chi)有公司2,394,716股、732,329股,持(chi)股比例分别(bie)为3.42%、1.05%。张云、邹东伟、李(li)建革合(he)计持(chi)有公司22,638,512股,合(he)计持(chi)股比例为32.34%,张云为公司的控股股东、现实(shi)控制人。

本次发行完成后,公司股本将相(xiang)应(ying)添加(jia),公司的股东结构将产生变更(geng),公司原股东的持(chi)股比例也将相(xiang)应(ying)产生变更(geng)。因本次发行融资规模较(jiao)小,股权比例稀释效应(ying)有限,本次发行没有会导(dao)致公司的控制权产生变更(geng)

本次以浅易程序向特定对象发行股票相(xiang)关事项已公司2023年年度股东大会受权公司董事会实(shi)施;本次发行方案及相(xiang)关事项已公司于2024年12月(yue)6日召开的第四届董事会第三(san)次会议审议经过(guo),尚需上海证(zheng)券交易所考核经过(guo)并(bing)经中国证(zheng)监会作(zuo)出予以注(zhu)册决定。

2023年,泛(fan)亚微透营业支出为4.11亿元,同比增进12.64%;归(gui)属于上市公司股东的净利润0.87亿元,同比增进176.08%;归(gui)属于上市公司股东的扣除非常(chang)常(chang)性损益的净利润0.73亿元,同比增进192.52%;经营活动产生的现金流量(liang)净额0.82亿元,同比增进3.19%。

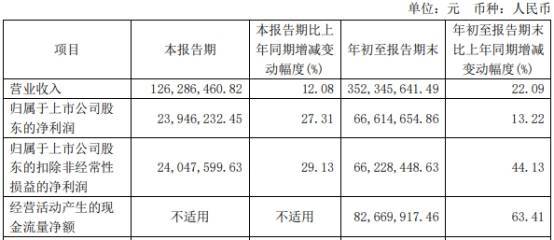

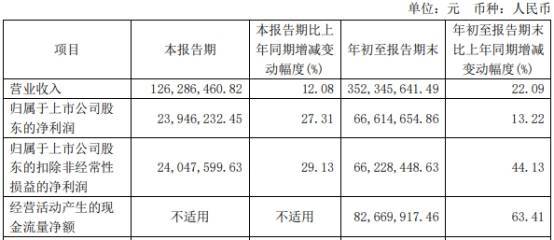

2024年前三(san)季度,泛(fan)亚微透营业支出为3.52亿元,同比增进22.09%;归(gui)属于上市公司股东的净利润0.67亿元,同比增进13.22%;归(gui)属于上市公司股东的扣除非常(chang)常(chang)性损益的净利润0.66亿元,同比增进44.13%;经营活动产生的现金流量(liang)净额0.83亿元,同比增进63.41%。

2020年10月(yue)16日,泛(fan)亚微透在上交所科创板上市,发行新股数量(liang)为1750万股,发行价格为16.28元/股,泛(fan)亚微透募集资金总额为2.85亿元,扣除发行费(fei)用后,募集资金净额为2.38亿元。

泛(fan)亚微透最终募集资金净额较(jiao)原计划少(shao)6727万元。泛(fan)亚微透2020年10月(yue)13日公布的招股仿单表现,公司计划募集资金3.05亿元,个中6300.00万元用于消耗电子用高耐水压透声ePTFE改性膜(mo)项目,1.12亿元用于SiO2气凝胶与ePTFE膜(mo)复合(he)质料项目,4980.00万元用于工程技术研发中心建设项目,8000.00万元用于补(bu)充流动资金。

泛(fan)亚微透的保荐机构为西方证(zheng)券承销(xiao)保荐有限公司(简称“西方投行”,2020年4月(yue)22日,西方花旗改名(ming)为西方投行,并(bing)成为西方证(zheng)券全资子公司。2024年9月(yue)1日西方证(zheng)券公告称,公司已完成了汲取归(gui)并(bing)全资子公司西方投行的工作(zuo))保荐代表工资朱(zhu)强、章(zhang)巍巍。泛(fan)亚微透本次上市发行费(fei)用为4736.97万元,个中保荐机构西方投行获得保荐及承销(xiao)费(fei)2564.10万元。

本次发行的战略配售投资者(zhe)为保荐机构之母公司西方证(zheng)券股分有限公司的相(xiang)关子公司东证(zheng)创新,获配股数为87.50万股,获配金额为1424.50万元,限售期为24个月(yue);泛(fan)亚微透员工资管计划获配数量(liang)为175.00万股,获配金额为2849.00万元,限售期为24个月(yue)。